VCはだれからあたるか:GPs or Others

今年の夏にIVSのセッションに出た際に、VCをどう選ぶかという議論がでたときにVCの中でもGPからあたるのか、それ以外からあたるべきなのかっていう論点をいただきそのとき答えたこと含めて、改めて整理してみようと思う(*ただこれは自論であるので、1意見として捉えて捉えていただければ幸いです)

結論からいうと大原則は"GPかどうかどうでもいい、相性がいい人・一緒に成功したい人とやる!"っていうのが大原則であることは間違いない。長い付き合いになるので一緒にやりたい人とやればいいと思う。ただそれだけだと当たり前すぎるのであえて定義するならば下記かなと思う

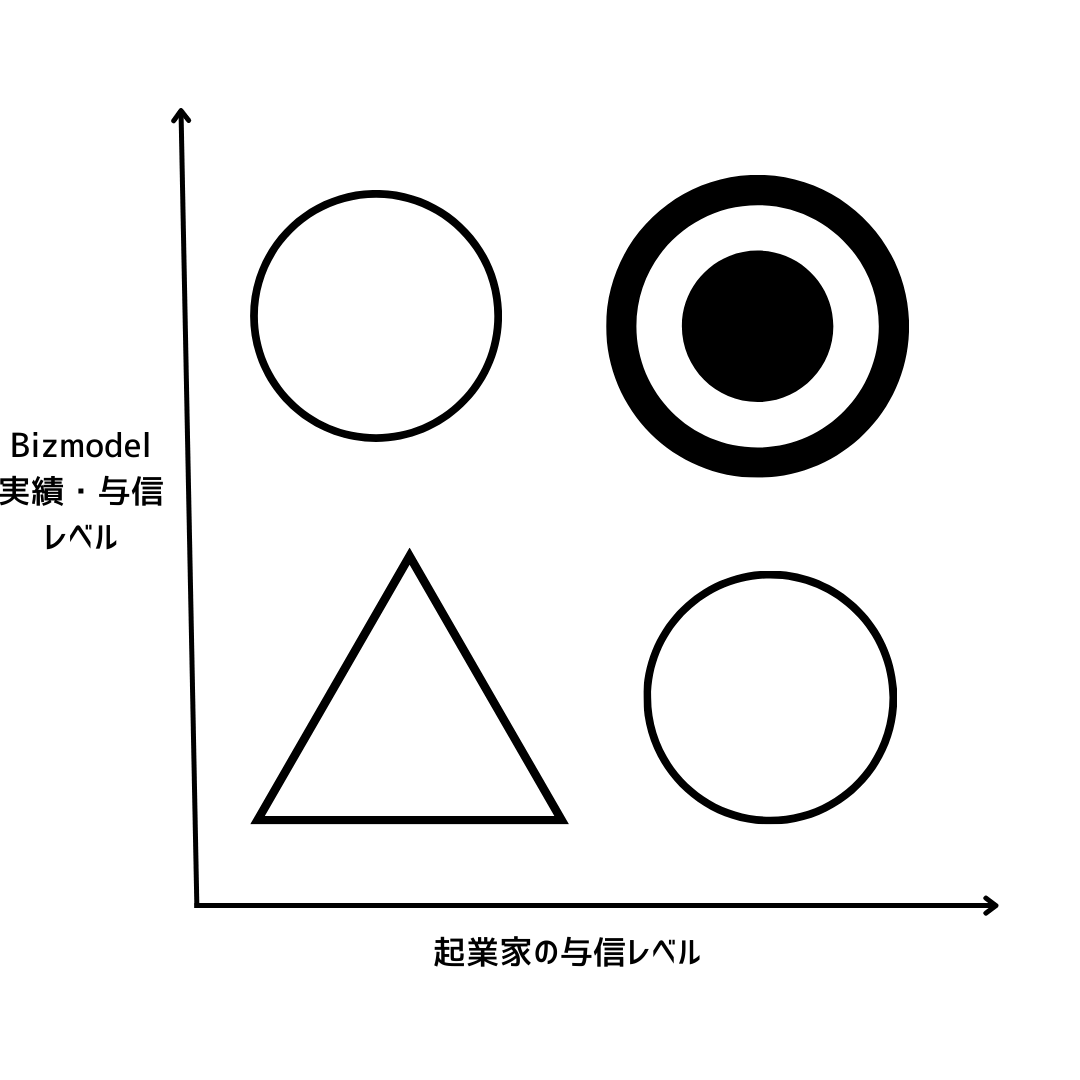

"VC個人のポートフォリオや思想"と"起業家のネットワーク・事業状態"を確認した上で、与信があると判断したならGPから行くべき。ポートフォリオや思想と相性が良さそうな人がいるとか、まだ事業状態やネットワークで良いパスがないならOthersから行くべき

そう考えている理由を下記で時間あるかたはぜひ

-そもそもVCの意思決定フローとは

知っている方には恐縮だけれどもあらためてVCにおける意思決定のフローを改めて紹介しておきたい。どのファームかによっては異なるけれども基本必ずあるのは投資委員会だ。投資委員会において基本はGPのVotingによって賛成か否定で決議されることが基本多い。*GP(General Partner)という存在は詳細な説明を省くが、ざっくりいうとファンドの責任者達(ファンドにお金も時間もコミットしている方々)だと考えていただいていい

ANRIの場合(@2022 version)はまず担当者が投資したいかしたくないかを決断し、①事前共有会を社内で行う。そこで”担当”がどういう案件なのか、なぜ投資したいのかというのを作成した資料を元に話し合う。そこをクリアするとその後に②マネジメントプレゼンテーションという形で”起業家”の方からプレゼンテーションをしてもらい、質疑応答を行う。そして③投資委員会によって、"GP"が決議する

多少はどのファームかによってこのステップは異なるとは思うけれども代替は同じようなプロセスを経ていると思っていただいていいと思う。では上記のフローを捉えたときに常識的に考えるとGPを味方につけていくことが大事だっていうことがわかる。まず担当がGPであった時点で、そのGPとしては1票を賛成で投資委員会で投じることは確定している。なぜなら意思決定者であるからだ。そこの支援を得ることで投資確定にグッと近づくことができる。

-基本はGPに行くべきしかし・・

なので基本はGPにアタックしていくべきだというのが常識的に考えると出てくる結論ではあると思う。ただ一方GPの状況などを改めて整理するとそういうわけでもないのでは?と個人的に考えていることはある(自分がGPでないからそっちの選択肢を考えてほしいという希望も多分に含まれていると思うがw)

1.GP時間ない問題

基本的にはできたばかりのファーム出ない限りはGPはこれまでの積み上げてきた投資先があり、かつLPへの対応もあるため(ファンド組成中とかだと更に)なかなかに時間がとれない場合もある。そうしたときになかなかに数を会いまくるっていうのはGPとしてはとりずらい構造になってくる。なので起業したばかりや、自分や事業に与信がない場合はGPにアタックしてもなかなか会う時間や検討してもらう時間が少なくなる可能性がある。

またこれも一概に事実ではないことを承知で記載するが、新しいテーマなどまだまだ知見がどこにも記載されていない分野(今でいうとCryptoみたいな)においてはそれをキャッチアップする時間というのはなかなかに取りづらい場合がある。これは別にGPに限らずではあるが、ひたすらミーティングもなくそのことに向き合っている大学生などのほうがその分野において詳しいという場合はよくCutting Eddgeな分野においては起こりうることだと思う。そういった分野に対して時間をつかってリサーチしてディスカッション出来るという意味においては、GP以外のメンバーにあたってみるのは良いことだと思う。余談だがVCの中にいる身してもそういった領域に経験が少ないものはいきやすい。やはりカオスがないとまっとうにGPと比較されると選ばれづらいのは自覚しているからだ。だからそういったGPが詳しくない領域で勝負しようとしている方は多いのではないかと思う

そのため、GP以外の方に時間をとってもらって、その方経由でディスカッションを深めていき、チャレンジしていくことも一案なのではないかと思ったりする

2.ファンドの継続性・永続性の観点でGPもそれ以外の方に投資をしてもらいたい

これはちょっとファンドの中の事情なので、どのファンドの中でもいえることではないのだろうけれども、VCもお金を集め続けられることができないと投資をし続けることができない(当たり前)その際に出資者であるLPの方々から見られる観点としてパフォーマンスなどはもちろんのことながら、ファンドの継続性・永続性という観点もよく話に上がってくる。例えばGPしか担当しておらず、他の方々が全く投資をしていないという状況は、そのGPになにかあってしまうと投資が続かなくなってしまうリスクがある。そのため他のメンバーの方々がきちんと投資をしていけているのかっていうところは判断になっていく。海外でよく問題にあるSuccessionの問題はこのあたりにある。複利のビジネスだからこそ、長く続けている人によりよい企業の紹介が来やすいのも事実だが、それだけをやっていてもファンドはうまくはまわらないのだ

なので何が言いたいかというと、GP自身も他のメンバーにどんどん投資はしてもらいたいと思っていることが多いと思う(*基本なので、ファンド戦略に寄ります、あしからず)ので、より投資をプッシュしている場合もあるということは起業家サイドからは見えづらい事実だとは思う

なので、結論の話には戻るが与信・実績などがまだ不確実性が高い場合、GPでは投資意思決定はできずらいが、それ以外のメンバーから投資検討にあげていったほうが投資を行うことができるということもある。何より投資案件が少ない場合はなんとしてでも投資をしたいという熱量が高い場合が大きい。そういった熱量で投資を進めることができるのも、その熱量にかけることができるのもGP以外のメンバーに行く1つの要因ではあると思う(*それ以外の方が熱量がないという話ではないです)

3.経験が長いとアナロジーや良くも悪くもパターンマッチングが頭をよぎってしまうため投資を憚る可能性がでてくる

これは特にGPに限った話ではないとはおもうが、経験者だからこその罠っていうのはどこの業界にもあると思う。過去のアナロジーをどれだけためているかという点においては長くやられている方の経験がより積まれてくることは確か。一方でそういった経験やパターンマッチングは悪い方向性にでることもある。

"過去XXはYYで失敗したから"っていうところは特に長くやられているかたは認識していることがあるが、新しくこの業界に入ってきた方はそういうパターンマッチングが良くも悪くもない。それはうまく利用するべきだと思う。なのでその業界やその課題解決の解き方が過去失敗していたとしても、状況などの変化含めてそれを繰り返すかどうかはきまっているわけではない

なのでそういったパターンマッチングやアナロジーがない人から攻めていくことは一つ可能性としてはあり得ると思う。そして結果論このパターンマッチングに対して思うことは70%ぐらいは当たる可能性が高いとおもう。でも30%くらいでは間違っているというのが肌感覚だ。なのでそういった不確実性をとりにくことはスタートアップとして正解だとおもうので、どんどん攻めていけばいいと思う

という感じで、GPとの比較を書いてきたけれどもそもそもの大原則は最初に記載したとおり、”相性が会う人とやる!”っていうのが大原則だと思う。GPかどうかとかそういうのはどうでもいい

ではその相性の良さみたいなのはどういうふうに捉えることができるのか、もちろん採用に近い話なので会って話してみないとわからないということは大前提にあるのだけれどもそれ以外で見るべきは”ポートフォリオと思想”だと思っている

-ポートフォリオと思想がVCのアイデンティティ

自分もVCで働いていているとプロダクトやサービスがない。だいたい事業側にいるとプロダクトやサービスにそこで集まっている人々の性格や思想が反映される場合があるから、どんなプロダクトをつくっているか・どんなサービスを提供しているかによってある程度その人達のアイデンティティが分かるようになっていると思っている。しかしVCにはそういうものがない。なのでなにでアイデンティティを表現するかでいうと、ポートフォリオと思想だと思っている

ポートフォリオ(担当投資先)をよく見る

そのVCがどういうところに投資をしているのかっていうのは当たり前だけどよく見たほうがいい。そこにその人の好みや思想がでているから。その人がどういう未来を信じているのか、どういったところが好きなのか、そういったものは言葉で語るよりも行動を見たほうがいいように、VCも投資先をみるのがはやい。例えばVRに1社も投資をしていなければ、いまはまだそういった領域は見ていないかもしれない(真偽はさておき;興味があっても投資してないパターンは多々あります)ことがわかる。なのでどこにどういったタイミングで投資をしているのかっていうのは一番見たほうがいいと思う。そして相性を図ったほうがいい

TwitterやBlogなど情報発信している媒体をみてどういう発言しているかを見る

個人的にはSNSなどの情報発信媒体は説明コストを下げるためにやっている感覚があるので、その人となりを知るためには重要だと思う。ポートフォリオが一番現れるとはおもうが、どういう思想でVCをやっているのかどういう世界をつくっていきたいのかっていうのはその人ことを知る上で重要だと思っている。自分(ANRIのナカジ)の場合は”ヒトが人らしく生きられる社会を創りたい”っていうのを数年やっていくうちに自分の思いとしてあるんだなっていうことが言語化できたので、Notionなどには記載したりしている(そこまで見てくれている人は少ないとは思うが)

なので、どういう世界をつくりたいのか、そのためにどういうところに興味があるのかっていうのはポートフォリオが第一優先として見るべき(口だけでなく行動なので)だが、その次点としてこういった情報発信などの媒体は目を通していくべきなのではないかと思う。なのでVC側に立つと、適切な情報発信というのは与信が特にない側の立場にとっては説明コストを下げるためのよいツールなので利用すべきだとは思う。ただそれ以上でもそれ以下でもないツールだと今は思っているので付き合い方は考えるべきだとは思う(投資先の採用支援とかにはいいですね)

-GP以外はよりリスクをとる意思決定をしたほうがいい

とバーっとかいてきたけれども、基本は複利のゲームのためよりGPに集まりやすいのは事実としてはあると思う。なので自分含めてOthersの人たちは意識的によりリスクをとる意思決定をしていったほうがいいのではと考えているし、そういった人たちと一緒にやる起業家も増えてほしいという個人的な願望を書いて終わろうとおもう。

これは書かなくてもいいのだけれども、どうせ失敗してもVCという試合からキックアウトされるだけなので、やりきったほうがいいしふりきったほうがいいと思っている(って書いたものの特にシードVCってキャリア的には特殊すぎるので次のキャリア全然見えないなっていうのはあるのでビクビクしながらは自分も過ごしてます)一時期の自分はちょっと失敗を恐れすぎていたという反省がある。もともとスタートアップなんてものはDefaultがFailureだとおもうのだから、どんどんチャレンジしていったほうがいい。やりすぎたらGPが止めてくれるだろうw そういって数年後にナカジ自身が消えている可能性もあるので、話半分で聞いていただければ幸い

上記の表のように、与信ある起業家かどうかと、与信or実績あるビジネスモデル・トラクションかどうかっていうところにおいて、一番良い状態で打席が巡ってくることは殆どないと思う。(ニジュウマルがまわってくるときは少ない)それでも上記の信念に従ってバッドを振り続けたことによって打てる可能性がある。ホームランじゃないかもしれないしヒットかもしれない。それでもリスクをとって打つことでしか見えないとおもうので、そういった人たちと一緒にやってみる起業家も増えてくれたらいいなって思ったりもするし、なにかこれが参考になればいいなと思う。

面白い未来をつくっていきましょう

*ファンドの方針によりけりであるし、自分のここに書いてることも数年後には違うことを考えている可能性があります。あくまでケースバイケースであるので、ナカジの1意見として捉えてください

Tweet